FP通信2021年2月号「来年に向けた税金の負担を減らす対策」

来年に向けた税金の負担を減らす対策

確定申告は年に一度、一年間の数字を振り返り、確認できるタイミングです。売り上げや利益、税金を確認し、新しい一年に向けての計画を立てましょう。その中で、もし、税金が高かったなと思った方は、対策をこの時期に考えましょう。というわけで、今回は税金の負担を減らすためにできることをまとめました。

対策1 : 「小規模企業共済」

毎月1,000円から70,000円の掛け金を積み立てし、将来、年金や、一時金でお金を受け取れる中小企業経営者や個人事業主のための退職金や年金のための制度です。最大84万円の所得控除を受けることができます。

対策2 : 「経営セーフティ共済」

取引先事業者が倒産した際に、中小企業が連鎖倒産や経営難に陥ることを防ぐための制度です。無担保・無保証人で掛金の最高10倍(上限8,000万円)まで借入れできます。最大240万円が必要経費に算入できます。

対策3 : 「生命保険料控除」

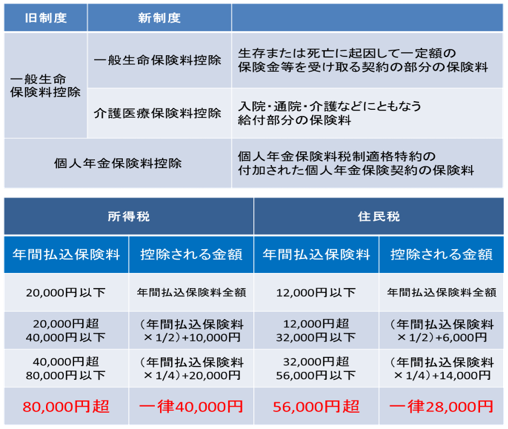

払い込んだ生命保険料に応じて、一定の金額がその年の所得から差し引かれ、 所得税・住民税の負担が軽減される制度です。契約の時期によって保険の種類と計算方法が変わります。新制度は平成24年1月1日以降に契約した生命保険が対象ですので、これから申し込む場合も新制度が適応されます。

※上記は新制度の控除額です。3つの控除を合計した適用限度額は、所得税で12万円・住民税では7万円になります。また、平成23年以前に契約した場合は、旧制度が適応になり、計算式が異なりますのでご注意ください。

対策4 : 「iDeCo(イデコ・個人型確定拠出年金)」

掛け金を払いながら現金や投資信託などで運用し、その運用益が非課税になるばかりでなく、掛け金が全額まるごと所得控除の対象となります。掛け金の上限は働き方によって異なります。iDeCoで積み立てた資産は、60歳まで引き出すことができません。

一方、掛け金の所得控除はないですが、運用益が非課税になるNISAや積み立てNISAもうまく活用しましょう。こちらは、60歳以前にお金が必要になった場合はいつでも現金化することができるので、自分の生活スタイルや将来設計と照らして、うまく組み合わせるとよいでしょう。

対策5 : 「ふるさと納税」

都道府県や市区町村に対して寄付する制度です。寄付した金額は寄付金控除として申告することができ、所得税と住民税を軽減することができます。ただし控除される金額には上限があり、家族構成や年収で変わるので注意が必要です。

今回取り上げた例は、個人事業主を対象とした、税金の負担を減らす方法です。目先の税金だけではなく、将来設計を考えたうえでベストな手段を選ぶようにしましょう。必要があれば専門家の手を借りるのも賢い選択です。

一度の見直しで効果が継続する固定費から見直ししてみませんか。気になることがある方は、お気軽にファイナンシャルプランナー

まで、 お問合せ下さい。 連絡先:兒玉 045-450-6701