経営通信2024年3月号「準備はお早めに! スムーズな決算のための最終確認事項」

準備はお早めに! スムーズな決算のための最終確認事項

売掛金・棚卸資産・固定資産はここを確認しよう!

決算手続きでは、資産や負債の残高を確定する作業が必要になります。決算日までに、売掛金・棚卸資産・固定資産・仮払金等について、次のような点を確認しておきましょう。

(1) 請求を再確認する

売上の請求漏れ(売掛金の計上漏れ)はないでしょうか。納品書控、得意先元帳、売掛金台帳等の記録を確認します。

(2) 滞留・不良債権への対応を検討する

取引先の経営悪化等の事情により滞留・不良債権化している売掛金等について、貸倒損失や貸倒引当金を計上できる条件を満たしているかどうか、チェックしておきましょう。

長期滞留債権については、時効(5年)を確認し、「時効の更新」 などの法的手続きを検討する必要があります。

(3) 不良在庫は決算日までに処分する

在庫の中に、処分すべき死蔵品やたなざらし品が残っていれば、決算日までに在庫一掃セール等による値引販売や廃棄処理、買取業者への依頼などによって処分しましょう。

不良在庫を廃棄処分した場合は、処分時の写真や処分業者の領収書など、廃棄した証拠となる資料を残しておきましょう。

(4) 固定資産を確認する

① その固定資産は事業の用に供しているか

今期中に取得した固定資産は、事業の用に供していなければ、税法上、減価償却費を計上することができません。

減価償却費は、その固定資産を取得した日ではなく、事業のために稼働を開始した日から計算することになります。

また、事業年度中に固定資産の売却、除却、下取り、廃棄等があった場合、適正に処理されているかを確認します。

② 少額減価償却資産の特例が適用できるか

中小企業者等の少額減価償却資産(取得価額30万円未満)の特例を適用する場合には、実際に事業用として使用していること(貸付けを除く)などの一定の要件に合致していることが必要になります。

③ その固定資産の修理は修繕費か

固定資産の修理、改良等のための支出のうち、固定資産の価値を高めたり、耐久性のアップにつながるような修繕については、修繕費ではなく、資本的支出として 固定資産に計上する必要があります。

(5) 仮払金や立替金を精算する

仮払金や立替金等は、本来は、毎月きちんと精算しておくべきものですが、残高がある場合は、決算日までに精算し、交際費、出張旅費、消耗品費等の適切な勘定科目に振り替えます。

期末の貸借対照表の「資産の部」に、仮払金等の残高が計上されないよう努めましょう。

決算日をまたぐ売上計上や経費計上のタイミングに注意する

▪ 売上計上と期末棚卸の注意点

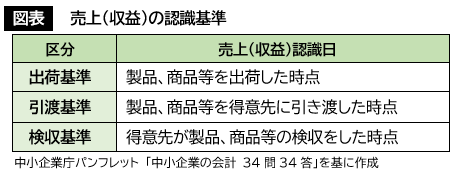

売上(収益)の認識には、「いつの時点をもって販売したか(認識日)」が重要になります。主な基準は出荷基準・引渡基準・検収基準です。

引渡基準を採用している場合、例えば3月30日に出荷、得意先には4月1日に着荷するケースでは、売上の計上は4月1日となるため、配送中の商製品が期末棚卸に含まれているか確認しましょう。同じく検収基準では未検収分は期末棚卸としなければなりません。

また、決算日が3月31日で、請求書の締め日が20日締めの得意先がある場合、決算月の3月21日から3月31日までの売上を当期分として計上しなければなりません。

インボイス制度開始後の課税区分に注意

▪ 免税事業者との取引

令和5年10月以降の免税事業者との取引について、正しい消費税の課税区分となっているか再確認しましょう。

出典:TKC事務所通信