「経営通信2018年8月号」を発行しました

特集記事は、役員給与の決め方と税務上の注意です。

役員給与の決め方の基本

税務上、損金算入が認められる役員給与には、定期同額給与や事前確定届出給与があります。(図表)

オーナー企業である中小企業の場合、経営者自らが自身の役員給与を決めることになります。ただし、自分の会社という意識から主観的に決定するのではなく、前年実績、当期の利益計画や業績見込などを基礎にして、あくまでも経営の現況をしっかりと把握し、1年以内に返済する借入元本額を含めたキャッシュ・フローを確認した上で、役員給与を検討しましょう。

社長が思い描く役員給与にした場合に、年間を通じて会社の資金繰りは回るのか、会社の財布(資金)を考えて、役員給与を決定します。

損金算入が認められない役員給与の改定

定期同額給与は、事業年度開始後3か月以内の改定であっても期首に遡っての改定や、あるいは特別な事情のない期中改定(例:第2四半期や第3四半期の業績評価に基づき役員給与を改定するなど)は、支給額の一部が損金算入を認められません。

また、事前確定届出給与は、原則的には、実際の支給時期と支給額が、事前に届け出た内容と完全に一致していなければ、損金算入が認められないため、細心の注意が必要です。

役員給与を決める際は、必ず、専門家である会計事務所に相談しましょう。

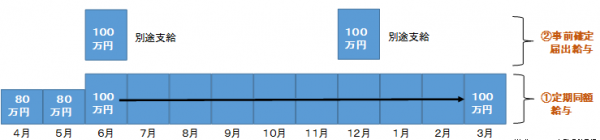

【図表】 損金算入が認められる定期同額給与、事前確定届出給与の概要

次の役員給与であれば損金算入が認められます。

(1)定期同額給与

1ヵ月以下の一定期間ごとに同額で支給する給与であり、役員ごとに個々に役員給与月額を定めます。

期首から3か月以内に増額改定された定期給与の場合、改定前の各支給時期の支給額が同額であり、改定後の

各支給時期における支給額が同額であれば、定期同額給与とみなされます。

(例)3月決算法人が、5月の株主総会で、役員給与を月額80万円から100万円に改定し、6月分から増額する場合、

改定前の4月および5月分の支給額は80万円であり、6月から翌年3月分までは毎月100万円であること。

(2)事前確定届出給与

その支給時期、支給額があらかじめ定められており、その内容に関する届出を所轄税務署長に提出し、届出どおり

確実に支給します。注意すべきは、届出た支給時期、支給額と実際のそれと相違があると、その事業年度内の支給

額が損金として認められなくなることです。

(例)200万円を事前確定届出給与として、6月と12月の賞与支給時に100万円ずつ支給する場合、「その給与に株主

総会等の決議の日から1月を経過とする日」「期首から4か月を経過する日」のいずれか早い日が届出期限になります。

役員給与の決め方と税務上の注意役員給与の決め方と税務上の注意