経営通信2023年4月号「4月から経営者の個人保証の仕組みが変わります!」

4月から経営者の個人保証の仕組みが変わります!

Q1. 「経営者保証改革プログラム」によって、何が変わるのですか?

A1. 経営者の個人保証に依存しない融資慣行の確立がさらに加速されます。

金融機関からの融資の際に「個人保証」に依存しないものは全体の約3割にとどまっています。経営者による個人保証は、経営の規律付けや信用補完として機能し、円滑な資金調達につながっている一方、思い切った事業展開や事業承継、早期の事業再生を阻害する要因となることが課題でした。

そこで、各省庁が連携し、①スタートアップ・創業、②民間融資、③信用保証付融資、④中小企業のガバナンスの4分野に重点的に取り組むことが公表されました。

Q2. うちの会社に関係あるのですか?

A2. 借入がある、または新規融資を検討している場合に関係します。

金融庁は、各金融機関に「経営者保証に関するガイドラインを浸透・定着させるための取組方針」の公表(令和5年4月以降)を求めました。これは、ガイドラインの周知・徹底により健全な中小企業経営を促し、金融機関には安易な経営者の個人保証に依存しない融資慣行の定着を図るためとされています。

今後、金融機関は公表した取組方針に基づいて、融資契約を行う際に「経営者保証ガイドライン」の要件の充足状況等を説明し、経営者の個人保証の有無を伝えることとなります。金融機関が行う「経営者保証ガイドライン」の説明ポイントは以下の2点です。

-

- どの部分が十分ではないために保証契約が必要となるのか

- どのような改善を図れば保証契約の変更・解除の可能性が高まるか

円滑な資金調達を図るためには、経営者が自社の数字を基に、現状や見通しを数字で話すことが大切です。

Q3. どうしたらよいですか。具体的な要件等を教えてください。

A3. 以下の3つの要件を満たせるような経営に取り組みましょう。

◎ 経営者が個人保証なしに融資を受けるための3要件

① 法人と経営者との関係の明確な区分・分離

② 財務基盤の強化

③ 財務状況の正確な把握、適時適切な情報開示等による経営の透明性の確保

例えば、事業上の必要が認められない法人から経営者への貸付は行わない(明確な区分・分離)ことや、内部留保は潤沢ではないが好業績が続いており、借入の順調な返済が可能である事実(財務基盤の強化)、年1回の決算報告に加え、定期的に試算表、資金繰り表等を借入金融機関に提出し、業況報告する(適時適切な開示)、などが挙げられます。

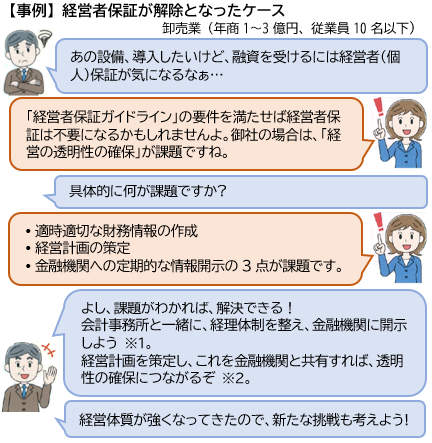

※1. 顧問税理士に、契約書や証憑書類の整理状況、資産負債残高のチェック状況の巡回監査を毎月受け、金融機関に試算表の共有を開始した。

※2. 経営計画によって、四半期毎に計画・実績の比較検討が可能となり、黒字化への意識が高まり、利益確保により、自己資本比率の向上が図られた。

出所:中小企業HP「事例で見る経営者保証の解除~課題解決のポイントとその効果」を一部改変

出典:TKC事務所通信