資産活用通信2020年6月号「財産移転ならどっちがお得?生前贈与VS相続」

財産移転ならどっちがお得?生前贈与VS相続

2015年の相続税大増税(基礎控除4割減や最高税率55%への引上げなど)で、「都市圏では10人中4人」が相続税がかかる状況に。そこで、生前贈与を活用しての相続財産減らしに関心が高まっています。

とはいえ、贈与税も税率が高く、親子のいずれにも「財産の引継ぎ時期(生前贈与か、相続か)」は悩ましいところです。そこで、「相続税と贈与税の特徴とその選択の目安など」をご紹介しましょう。

多額贈与では、税率が急上昇!

贈与税にも基礎控除があり、年110万円までの贈与には贈与税がかかりません。贈与税は、財産をもらった人ごとに、1年間にもらった財産合計が110万円を超えたときに、超えた額について贈与税がかかります。

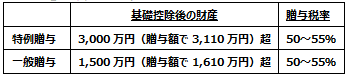

基礎控除を差引後のもらった財産が200万円(贈与額は310万円)までは「特例贈与」、「一般贈与」は共に税率10%ですが、贈与額が増えると税率は次のように急上昇します。

(注)特例贈与(下表)は、父母や祖父母などの直径尊属から20歳以上(受けた年の1月1日時点)の受贈者(子や孫など)への贈与をいいます。

相続なら基礎控除が大きく、税率上昇も緩やか!

高い高いといわれる相続税は、贈与税との比較ではかなり穏やかな税率の累進構造となっています。具体的に見てみましょう。

◆相続税基礎控除

相続税の基礎控除は次のように「法定相続人の数」で控除額が変わります。

【基礎控除の計算式】3,000万円+600万円×法定相続人数

妻と子2人が相続人の例では、基礎控除は4,800万円(=3,000万円+600万円×3人)となり、この金額までの財産には相続税がかかりません。

生前贈与の目安(分岐点)は?

こうしてみると贈与税が悪いようですが、やり方次第では生前贈与が有利になることがあります。

◆“限界税率”を活用しよう!

相続より生前贈与が有利になる金額を探すには、相続税の“限界税率”の活用がポイントになります。相続税率は累進スピードが贈与税とは違うものの、財産が多くなれば高率になる仕組みであり、お持ちの財産総額によって“贈与の損益分岐点(有利な生前贈与の分かれ目)”が変わってきます。

◆“贈与の分岐点”は、相続税と贈与税の限界税率の比較でわかる!

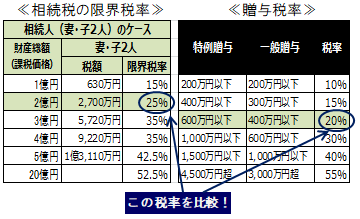

相続税も贈与税も、基礎控除など控除後財産次第で“適用税率”が大きく異なります(下図参照)。

◉相続のケーススタディ

上述の2億円の相続財産のケースでは、相続税の限界税率(下表左側)は丸で囲んだ“25%”(配偶者税額軽減前)が限界税率となります。この事例では、贈与税率で“25%以下”の財産贈与なら、贈与税を負担しても“損がない”というわけです。

◉贈与のケーススタディ

一方、贈与税の税率20%の欄をみると、「特例贈与」では贈与額が600万円(一般贈与なら400万円)までは20%の税率が適用されるため、基礎控除を差引き前の贈与総額なら“年710万円(一般贈与では510万円)まで”は、「生前贈与が有利」と判断できます。

多額の相続税負担が生ずるケースや潜在的に争族リスクがあり得そうなら、贈与税の基礎控除(110万円)以下の贈与にこだわらず、“贈与の損益分岐点”を意識して贈与を行うことが有効な対策といえるでしょう。

出典:相続ドック