資産活用通信2019年12月号「来年から所得税制が変わります」

来年から所得税制が変わります

1.給与所得控除・基礎控除の見直し~年収850万円超は税負担が増える~

(1)給与所得控除の引き下げと上限見直し

令和2年分の所得税から、サラリーマンなど給与所得者の給与収入から控除される「給与所得控除」の控除額が10万円引き下げられます。また、控除額の上限額が適用される給与収入が850万円(改正前1,000万円)に、その上限額が195万円(改正前220万円)にそれぞれ引き下げられます。

(2)基礎控除の引き上げと所得制限

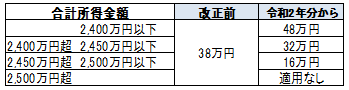

個人の合計所得から一律に控除される「基礎控除」の控除額が10万円引き上げられます。また、新たに所得制限が設けられ、合計所得金額が2,400万円を超えると控除額が段階的に縮小し、2,500万円を超えると控除の適用外になります。(図表1)

※基礎控除の引き上げ等に伴い、同一生計配偶者や扶養親族の所得要件も38万円から48万円へ引き上げるなどの調整が行われます。

(3)税負担に影響のある人、影響のない人

①実質的に改正の影響を受けない人

上記(1)給与所得控除額の10万円引き下げと、(2)基礎控除額の10万円引き上げの改正が同時に行われることで、年収850万円以下の人については、実質的な税負担は変わりません。扶養の範囲である103万円の壁なども変わりません。

②年収850万円超の人は税負担が増える

年収850万円超の人については、給与所得控除や基礎控除の上限額の見直しの影響を受けるため、税負担が増えることになります。

ただし、障害者や扶養親族がいる人については、新たに「所得金額調整控除」が設けられ、税負担の緩和が図られています。

③個人事業者などは税負担が軽減される

個人事業者、請負など給与所得でない人で合計所得金額2,400万円以下の人は、基礎控除の引き上げにより税負担が軽減されます。

◎ここに注意!

改正によって、令和2年分の源泉徴収税額表において「税額」が変更されていますので、経理担当者は注意してください。

2.生命保険料控除証明書など、電子データによる提出が可能になります

(1)年末調整手続の電子化とは?

年末調整では、従業員が保険会社等から控除証明書を郵送で受け取り、記載内容を保険料控除申告等の書類に転記し、控除額を計算・記入後、控除証明書とともに会社に提出します。会社は、申告書の内容と控除証明書を確認し、年税額を計算します。

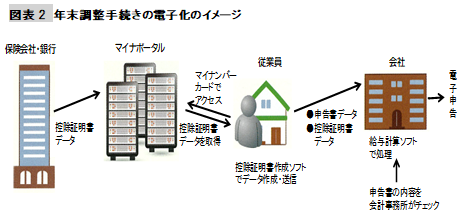

令和2年10月以降の年末調整から手続きが電子化され、「従業員から会社へ」の流れが電子で行えるようになります。(図表2)

①従業員は、控除証明書データをマイナポータル等から取得し、「控除申告書作成ソフト」に取り込んで申告書データを作成、控 除証明書データとともに会社へ提出(送信)する。

②会社は、提出(送信)された申告書データと控除証明書データを確認し、従前どおり「給与計算ソフト」を利用して、年末調整 処理と法定調書の電子申告を行う。

年末調整手続の電子化には、次のようなメリットがあります。

①従業員:控除証明書の数字などを手書き・入力する必要がなくなる。

②企業:事務負担が軽減される。控除証明書の現物保管が不要になる。

③保険会社:証明書の郵送が不要になる。

(2)控除証明書(データ)の取得方法

保険会社のホームページ等から取得するか、「マイナポータル」(政府が運営するオンラインサービス)によって複数の証明書を一度に取得することができます。

ただし、マイナポータルのアクセスには、マイナンバーカードが必要です。