FP通信2020年10月号「役員報酬額の検討時に注意すること」

法人税率と所得税率からみた、中小企業経営者の役員報酬額の検討時に注意すること

もうけが大きい会社ほど多くの税金を納める法人税

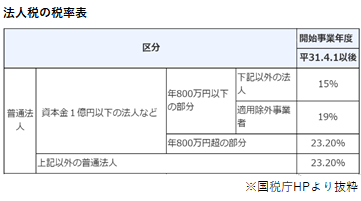

法人税とは、法人の所得、すなわち「もうけ」に対して課税されます。中小企業の法人税率は、所得に応じて15%から23.2%となっており、資本金1億円以下の中小企業の場合、課税所得が800万円以下の部分は15%、800万円以上の部分は23.2%となります。つまり、もうけが大きい会社ほど多くの税金を納めるということで、これは能力に応じて負担をするべき、という考え方にもとづいています。

もっとも実行しやすい節税対策は役員報酬

会社から役員報酬を経営者に支払うことで、会社の利益を減らすことになるので、節税につながります。しかし、法人税だけに気を取られて、安易に役員報酬を増額すると思わぬ落とし穴にはまってしまいます。

節税を考える際に注意すること

中小企業経営者が唯一のオーナーである場合は、経営者個人にかかる税金のことも考慮する必要があります。

経営者は個人の財布と会社の会計をあまり区別せずにとらえがちですが、法人と個人では、適用される税法が異なりますから、これを見誤ると、合計では同じ所得なのに、結果的に高い税金を納めなくてはならなくなるケースもあるからです。

法人税と所得税をトータルで考える

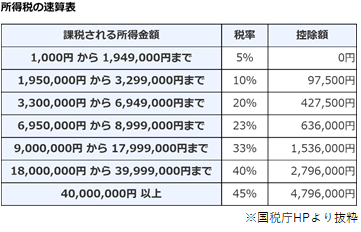

所得税率は、所得の水準に応じて5%から最高45%と幅広く設定されています。法人税と所得税で税率の幅が異なるということは、例えば同じ100万円でも法人の所得か、個人の所得かによって、税額が異なるということです。

事前のシミュレーションで最適解を求める

節税を検討する際は、役員報酬だけではなく、会社や個人の所得全体を考え、様々なパターンでシミュレーションを行う必要があります。法人にかかるもの、つまり、法人税、事業税(所得割)、地方法人特別税、住民税及び地方法人税などど、個人にかかるもの、つまり所得税、住民税と社会保険料(折半している会社負担分もあわせて)なども含めて検討するのが良いでしょう。

退職所得控除も有効

キャッシュフローに余裕がある場合は、簿外資産に逃して、所得控除のメリットが大きい退職所得として将来受け取る方法も有効です。ただし、今後の経営計画やリタイアメントプランニングなども考慮に入れる必要があります。具体的に検討する際は、税理士やファイナンシャルプランナーなど専門家の知識を有効にご活用ください。